タコが足食う自社株買い

経済ジャーナリスト 蜂谷 隆

連日、日経平均株価は高値を更新し6月14日には3万3502円となった。株価急騰の一因となっているのが上場企業による自社株買いだ。毎年4-6月には決算と合わせて公表する企業が増えるが、今年は5月の自社株買いを設定した企業は3.2兆円と過去最高を更新した。自社株買いをすると発行総株式数が減るので株価は上がる傾向がある。自社の株価を報酬に反映するストックオプションを導入している企業であれば、役員や幹部社員は「ぬれ手で粟」で収入増となる。そもそも企業は収益が出れば、それを使って次の事業に向けて設備投資や人材投資(賃上げや採用拡大)するのが筋ではないか。

目先の利益を追求する経営者

事業を行う企業は多くの人から資金を集める。その手段が株式だ。集めた資金で事業を行い利益を出し株主に配当という形で還元する。多額の利益が出たからといって内部情報を利用して自社株買いをすれば、一般投資家の利益を害する恐れがある。また株価の引き上げなど相場操縦になりかねないとして商法で禁止されていた。

ところが産業界の強い要請を受けて1994年から順次規制が緩和され、2001年の商法改正で配当可能利益の金額以内であれば自己株式の取得が認められた。06年に商法から会社法に変わり原則自由となった。

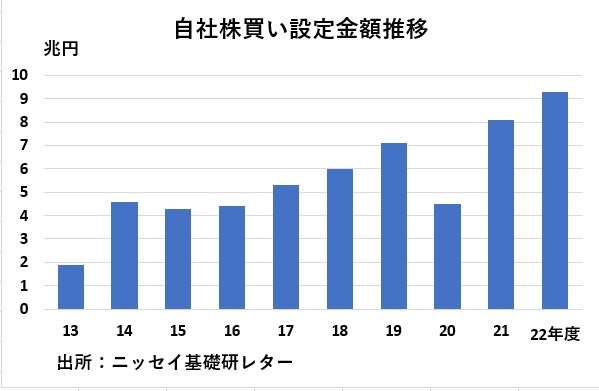

この10年、自社株買いは急 増し22年度は9.3兆円と13年度に比べ約5倍も増えている(図参照)。3月期決算発表時に自社株買いを発表した企業は、三菱商事、KDDI、日本郵政が3000億円、ホンダ、ソニーグループが2000億円などだ。中にはソフトバンクグループのように2期連続で巨額の赤字を出しながら1000億円の自社株買いを行うと発表した企業もある。

増し22年度は9.3兆円と13年度に比べ約5倍も増えている(図参照)。3月期決算発表時に自社株買いを発表した企業は、三菱商事、KDDI、日本郵政が3000億円、ホンダ、ソニーグループが2000億円などだ。中にはソフトバンクグループのように2期連続で巨額の赤字を出しながら1000億円の自社株買いを行うと発表した企業もある。

自社株買いは、半年とか1年という期限を区切って取得する上限株数と取得額の上限を設定する。取得した株式は通常消却するが、「金庫株」として保有することもある。「金庫株」を後で売却し手元資金とすることも可能だ。

今年になって増加したのは、3月末に東京証券取引所が出した通知だ。保有資産が多いが株価が低い企業が多いため「資本収益性や成長性といった観点で課題がある」と提起した。指標となったのはPBR(株価純資産倍率)だ。株価を1株当たり純資産(BPS)で割ることで得られる。1倍以上が求められている。それならと割り算の分母の方を減らせばよい(発行株式を減らせばBPSは下がる)とばかりに自社株買いが行われたのである。

自社株買いは株主還元策の有力な手段となっている。株価が上昇するからだ。ニッセイ基礎研究所の調査では、19-22年度に自社株買いを発表した東証株価指数(TOPIX)構成銘柄は、発表後の株価上昇率がTOPIXを平均約2-3%上回った(「日経新聞」6月5日付け)。

東証は事業を拡大して1倍以上を目指せと発破をかけたのだが、多くの企業の関心は目先の一時的な上昇にあったようだ。

経営者が私腹を肥やす可能性も

問題はそれだけではない。企業幹部の収入増につながるからだ。経営者が報酬として新規発行した株を得る一方で、その会社が自社株買いを行うことがある。そうすると経営者は値上がり益を手にすることができる。特にストックオプションと結びつくとこの傾向が強まる。ストックオプションとは役員や従業員に、一定の価額で自社の株式を購入できる権利で、一般的には市場の相場よりも割安の株価に設定されている。株価が上がるように一生懸命仕事をして上がったところで権利行使して下さいというわけだ。モチベーションアップのためとされている。

米証券取引委員会(SEC)が18年に行った調査によると、自社株買いの公表直後に会社関係者による自社株の売却が急増した事例が多かったという。中にはその企業が借金をしてまで自社株買いをするケースもあった。一時的に株価を高騰させ企業幹部が個人的に利益を得ている可能性があるというのだ。

このためSECは5月に上場企業に対し自社株買いの額と理由、また前後に経営幹部が同社の株を売買したかなどの記録を日次ベースでまとめて四半期ごとに開示することを義務付けた。自社株買いで私腹を肥やした経営幹部がいるのか、いるとすればそれが誰であるかすぐにわかるようになるという(「日経新聞」5月24日付け「フィナンシャルタイムズ」記事)。また、バイデン米大統領は22年に成立したインフレ削減法で、自社株買いに新たに1%を課税する制度を導入した。さらに4倍にする方針を示している。

日本では21年12月に岸田首相が「新しい資本主義」の一環で、自社株買いに対するガイドラインの設定に言及したことがある。自社株買いに対する規制と議論を呼んだが、その後、音沙汰なしだ。