この場に及んでもまだ「デフレ脱却を目指す」滑稽さ

経済ジャーナリスト 蜂谷 隆

消費者物価はプラスが2年を超えて続き、18カ月連続で日銀が目標としている2%を超えている。生活を脅かしているのはインフレだ。デフレではない。ところが政府は賃上げと物価上昇の好循環となっていないという理由で「デフレは脱却していない」と言いつつ物価高騰対策を行っている。意訳すると「物価が下がるといけないので、物価高騰対策で物価を下げます」ということなのだが、この文脈を理解できる人は多くないだろう。政策がちぐはぐになるのは当たり前だ。

9月の消費者物価上昇率は2.8%(生鮮食品を除く)で、消費者物価はプラスが2年1カ月続いている。日銀が目標としている2%を超えたのは22年4月から18カ月連続となっている。こうした状況でも政府は「デフレではないが、脱却はしていない」という認識なので「脱デフレ宣言」をしない。

理由は今のインフレが後戻りしてデフレにならないという確証を得るためには、需要増が必要で、そのためには持続的な賃上げが求められるというのだ。2年以上インフレが続いてもまだ「後戻りする」かもしれないという不安を持っているのだろう。

「脱デフレ」のための4条件とは

政府は「脱デフレ」のためには4つの条件を掲げている。

1、消費者物価上昇率が2%を超えていること、

2、GDPデフレーターがプラスであること、

3、需給ギャップ(GDPギャップ)がプラスであること、

4、単位労働コストがプラスであること-である。

二つ目のGDPデフレーターは、企業が買うモノの値段まで含めた総合的な物価指数で、名目GDPを実質GDPで割ることで算出される。22年10-12月期から3期連続で前年同期比プラスとなっている。23年7-9月期はプラス5.1%と1981年1-3月期(5.1%)以来の高水準となった。

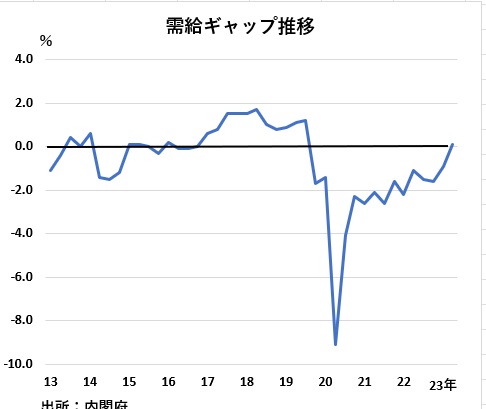

三つ目が、需給ギャップである 。経済全体の総需要と供給力の差で、GDPギャップともいわれる。需要が供給力を上回るとプラスとなる。内閣府の推計によると、23年4-6月期 の需給ギャップは+0.4%とプラスに転じた(図参照)。19年7-9月期以来だ。図を見ると17年から19年にかけて需要が膨らんでいる。一時はプラス2%近くまで上がったが、デフレ脱却宣言はなかった。

。経済全体の総需要と供給力の差で、GDPギャップともいわれる。需要が供給力を上回るとプラスとなる。内閣府の推計によると、23年4-6月期 の需給ギャップは+0.4%とプラスに転じた(図参照)。19年7-9月期以来だ。図を見ると17年から19年にかけて需要が膨らんでいる。一時はプラス2%近くまで上がったが、デフレ脱却宣言はなかった。

四つ目の単位労働コストというのは、賃金が物価にどれだけ影響しているかを示す指標で、実質GDPに対して名目の雇用者報酬が占める割合が、前年同期比でプラスかマイナスを見る。21年7-9月期以降、23年1-3月期を除いてプラスになっている(23年7-9月期もプラス)。

こうしてみるとどのデータもクリアしているのだが、ことはそう簡単ではない。需給ギャップはまだ1期だけなので持続的とはいえない。7-9月期は再びマイナスに転落すると見られている。しかも需給ギャップの推計は、内閣府のほか日銀も出している。日銀の推計では23年4-6月期はまだマイナスのままだ。つまり100%条件がそろっているとはいえないのである。

政府が「デフレ脱却」4条件を決めたのは2006年とされる。当時の与謝野馨内閣府特命担当大臣が、06年3月6日の参議院予算委員会で「デフレ脱却とは、物価が持続的に下落する状況を脱し、再びそうした状況に戻る見込みがないこと等考えております。その実際の判断に当たっては、例えば需給ギャップや、ユニット・レーバー・コストといったマクロ的な物価変動要因を踏まえる必要があり、消費者物価やGDPデフレーター等の物価の基調や背景を総合的に考慮して慎重に判断してまいりたい」と答弁している。

この答弁をよく読むと4つの条件は「例えば」となっているし、判断は「総合的に」考慮するとなっている。しかも、この答弁の前に、「経済の状況が、実質成長率も名目成長率も一定以上のプラスになり、物価も安定的に推移をし、また経済成長に伴う健全な物価上昇が起こっているという、まあ全体の状況を判断するわけでございまして、そこに何か決められた方程式があるわけではありません」とも述べている。つまり4つの指標を参考にしながら判断するということなのだ。

ちらつくアベノミクスの影

さて岸田首相だが、ハードルを上げている。臨時国会の所信表明演説では「デフレ完全脱却」などと言い出し「完全」が付いてしまったのだ。4科目平均80点取れば合格だったのが、4科目とも80点以上、それも3回のテスト連続で、80点以下に後戻りすることがないと確証が得られなければ合格としない。こんなことをしたら受験生は怒るだろう。

おかしなことを続けているのは政府だけではない、日銀も同じだ。日銀は、10月30-31日の金融政策決定会合で、長期金利の1%超えを容認した。市場の金利上昇圧力を受けての修正だが、大規模金融緩和は続けるという。31日に出された「経済・物価情勢の展望」では、24年度の物価見通しを+2.8%と上方修正した。あと1年半は2%を超えると見ているのだ。このような見通しを持っても「後戻り」するというのだろうか。

欧米諸国が経済政策と金融政策を「対デフレ」から「対インフレ」に転換したのは1年半前だ。日本がこの場に及んでもあいまいな態度を続ける理由はただひとつ「アベノミクス」をおもんばかってのことだろう。これでは激変する経済情勢に対応できない。